炒股配资咨询:连涨四年!中证全债行情反转,2022年“债牛”还会回来吗?,债券,债券型基金,中证,债市,新城控股

<杠杆炒股平台>截至3月31日收盘!地产债集体上行,债牛为何长于股牛?

来源:Wind;截至3月31日收盘;

债市方面,地产债集体上行。30日,20融创01涨19.29%,16融创07涨11.11%,20金科03涨6.91%。31日,20融创02涨8.43%,16富力04涨7.60%。

“债牛”长于“股牛”?什么原因导致的?

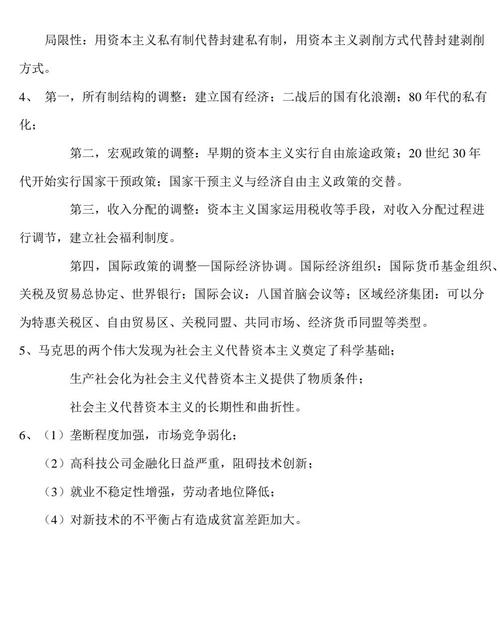

通过纵向对比可以发现,国内债券的牛市比股票的牛市更为持久。从2018年到2021年截至3月31日收盘!地产债集体上行,债牛为何长于股牛?,中证全债指数连续四年上涨,且每个年度都维持了可观的涨幅,2018年的涨幅更是达到了8.85%。在2022年一季度股市表现较弱的情况下,中证全债指数仍收得0.78%的涨幅。

为什么债券市场在过去6年间涨多跌少?这要从债券的本质说起。

债券实际上是债权债务凭证,它是社会各类经济主体为了筹集资金,向债券的投资者出具的一种凭证。形象点来说,债券就好像一张“借条”,上面清楚写明了借款的数额、借款的时长、应支付的利息等,债券投资人的权利是受到法律保护的。

根据规定,债券的兑付需要债券发行方的信用或者财产来背书。有些债券是以发债主体的信誉来背书,有些债券则是有担保和抵押的。一旦出现欠债不还,或者说延期还款的现象,会对各类经济主体的信誉造成很大打击。

如果上市公司欠债不还,那么市场会对它的经营状况产生极大质疑,对公司股价、后续的发债、融资都是非常不利的。如果国家发行国债欠债不还,一个国家的信誉会破产。有抵押和担保的债券则会触发债务清偿,需要卖出抵押物或由担保人来进行偿还。所以各类经济主体都会尽可能避免这类事件的出现。

股票则不一样了,股票是公司所有权的凭证。股票投资者对投资的公司具有资产所有权,并能够以此为凭获得利润分红,享受股价上涨的红利。

因为上市公司的盈利状况会受到宏观经济环境、行业格局、经营状况等多方面的影响,实际上很多股票的价格和实际价值是存在偏差的。说白了,买股票就是买上市公司的盈利预期,当盈利预期发生变化时,股价的波动也会随之产生,就容易形成投资风险。

我们会发现股市的整体波动大于债市,根本原因还是股票和债券的性质不一样。你是股票所有人,就相当于是公司的“主人”,盈亏需要自负。公司赚钱,你才能赚钱,或者你未来的盈利才有保证。而债券所有人是公司的“债主”,拥有追债的权利。无论公司赚不赚钱、未来盈利与否,还债的时间到了,公司就必须要给个说法,要么还债,要么延期,欠债不还就会信誉破产。

当然,“欠债不还”可能是债券投资中比较大的风险,所以在投资时需要对各类债券有所筛选。一般投资者会以评级高低、是否有担保、抵押是否充足、是否有政府或大国企背景为标准,来判断债券是否值得购买。而专业投资者则有可能有能力筛选一些看似风险偏大,实际被错杀的债券,以求获得更高收益。

普通投资者如何布局债市?

债券的筛选和投资,对于普通投资者来说存在较大难度。一旦出现债券违约,普通投资者的应对能力是有限的。因此在投资债券时,我们不仅要考虑债券本身的质量,还需要进行分散投资,最好是自身具有较强的债务追偿能力,才能把债券投资的风险更好地控制。

基金是由专业的基金管理人进行管理的投资工具,因此债券型基金也成为了普通投资者投资债券的重要途径之一。债券型基金80%以上的资产都会投向债券市场中证全债指数走势,具体分为纯债基金、混债基金、指数债基金。其中纯债基金不可投资权益类资产,绝大部分资产都会投向债券市场。

具体来看,债券型基金的业绩表现如何?比如下面这只宝盈盈泰纯债债券A,在2019年、2020年、2021年均跑赢九鞅全债指数,其中2021年的收益率为5.45%。

本平台提供的行情数据、分析工具及资讯仅供学习参考,不构成任何投资建议。用户应独立判断并自行承担交易风险。本文链接:http://wwww.shboshiedu.com/a/chaogupeizizixun/1117.html